10/04/2024 משה מימון, עורך אתר FUNDER

נתוני מדד המחירים לצרכן התפרסמו היום. המשקיעים מבינים שבאינפלציה כזו הפד לא יוריד ריבית בהקדם. החוזים בארה"ב עוברים לירידה של כ-1.5%.

נתוני המדד הכללי

נתוני המדד הכללי

המדד הכללי, יצא בהתאם לצפי, עם 0.4% נתון חודשי, אבל קצב האינפלציה השנתי עלה ל-3.2% מרמה של 3.1%. מן הסתם המשקיעים היו מעדיפים לראות נתונים קצת יותר ברורים במדד הכללי, כאשר עיקר ההתייקרות מגיעה ממדד שירותי הדיור (עלייה של 5.7%), וכן משירותי תעופה (עלייה של 3.8%).

נתוני מדד הליבה

המדד החשוב מבחינת האמריקאים הוא מדד הליבה, ללא מזון ואנרגיה,. מצד אחד, הצפי היה לנתון חלש יותר מזה שיצא בפועל. הצפי היה לעליה של 0.3%, ואילו בפועל הנתון יצא 0.4%. הצפי היה שאינפלציית הליבה בנתון שנתי תרד ל-3.7%, היא ירדה אבל רק ל-3.8%.

הנתונים ממשיכים להראות על התחממות

הנתונים לא ממש פתוחים לפרשנות, איך שלא מסתכלים על זה. רצף המדדים האחרונים מראה קצבי אינפלציה שלא מתיישים עם השאיפה של הפד למדד של 2%. כאן המקום אולי להעיר, שרצוי אולי שהפד יאמץ מדיניות אינפלציונית דומה לזו של בנק ישראל, של טווח, למשל בין 1% ל-3%. במצב כזה לא נהיה תלויים בנתון כזה או אחר, ונוכל להעריך תנועה מגמתית באופן טוב יותר. כאמור, בינתיים זה לא המצב.

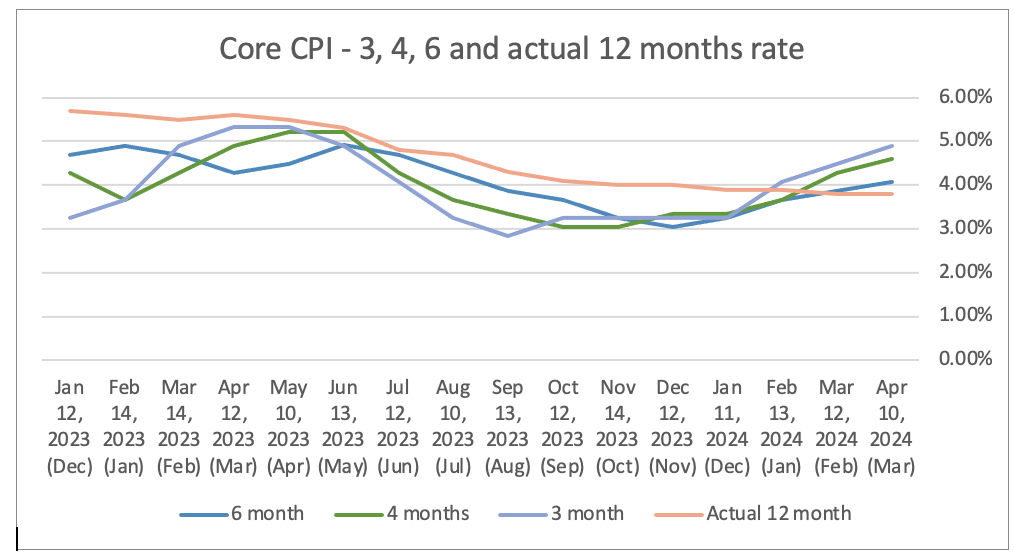

קצב האינפלציה, לפי בדיקה שלנו, על פני 3, 4 ו-6 חודשים ממשיך לעלות, ולא מתקרב לקצב של 2% בשנה, כי אם נושק לבין 4-5%. במצב כזה קשה לראות איך הפד מוריד ריבית ביוני.

המשקיעים מוצפים בנתונים מעורבים

המשקיעים מעוניינים שהריבית תרד. מן הסתם הריבית לא תרד לפני שהפד ישתכנע שהכלכלה האמריקאית מתקררת, ושהאינפלציה יורדת אל מתחת ליעד. עד כה פאוול מדבר יחסית בטון שנוח למשקיעים, אבל הבעיה היא עם הנתונים.

כשמסתכלים על הנתונים, בטווח של 3, 4 ו-6 חודשים, אפשר לראות שהנתונים מראים שהאינפלציה לא יורדת, ואפילו מתגברת, החל מהחודשים ספטמבר עד דצמבר, תלוי איזה נתונים לוקחים. לאורו זאת הפד צריך נתונים שיראו ירידה באינפלציה. כל עוד זה לא קורה, יש סיכוי שהפד ימשוך עוד את הריבית הגבוהה, ליולי, או לספטמבר ואף מעבר לכך.

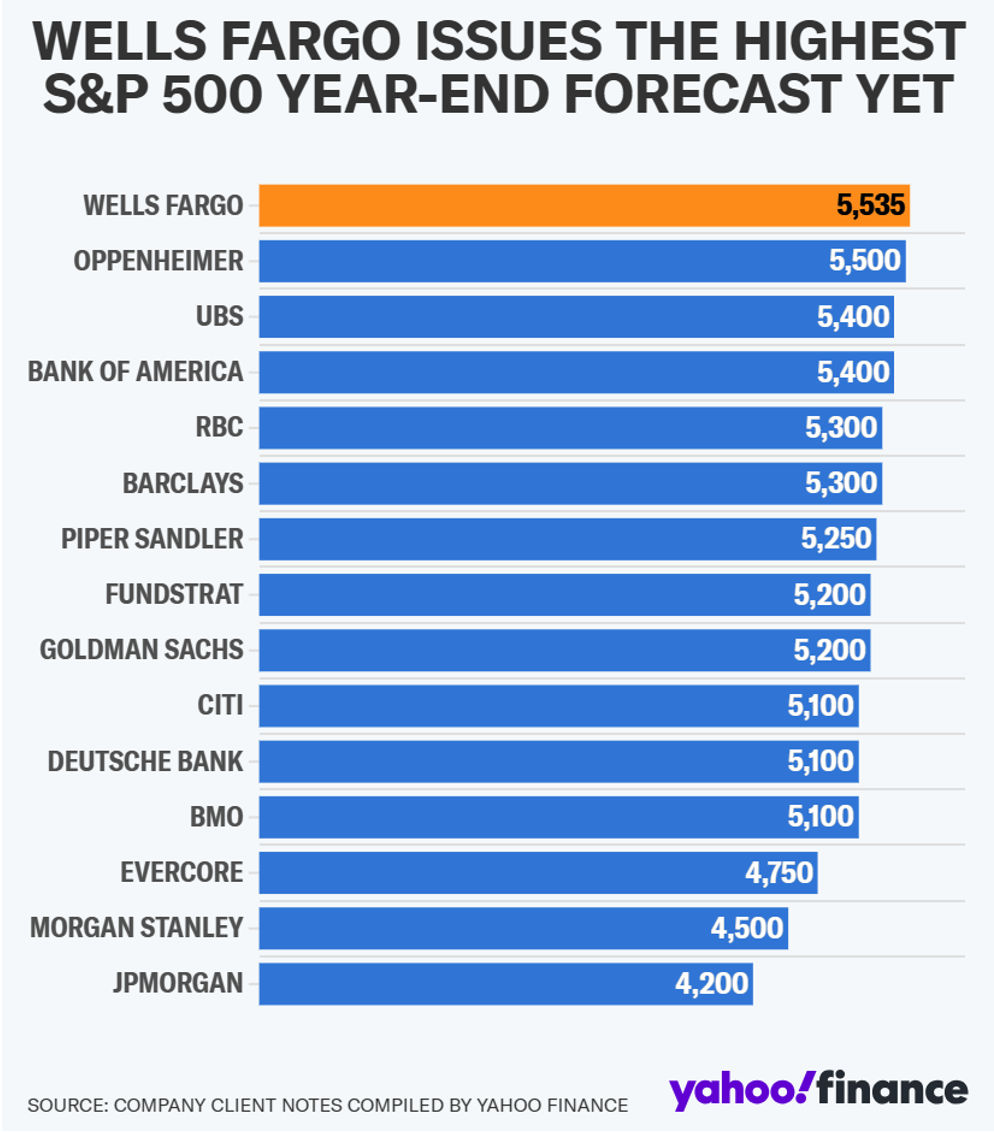

מאידך, השוק חזק. המשקיעים ממשיכים להזרים כסף לתוך השוק האמריקאי, והמדדים המובילים ממשיכים לעלות. רק לאחרונה בנק Wells Fargo נתן תחזית לגבי מדד ה-S&P500 לשנה הקרובה, וזו היתה התחזית הגבוהה ביותר עד כה.

אתר Finance.yahoo צירף את ההערכות החזאים לגבי המדד בסוף 2024

ביטוי לחשש הזה נתן ג'יימי דיימון, מנכ"ל J.P.Morgan כשאמר שהוא חושב שהמשקיעים אופטימיים מדי, ולא מביאים בחשבון את גורמי הסיכון. לדברי דיימון, יש לא מעט גורמי סיכון, החל מגורמי סיכון כלכליים – אינפלציה שלא יורדת, ריבית הפד שאולי תרד פחות ממה שהמשקיעים מצפים, וחשש שהריבית הגבוהה בסוף תשפיע. בנוסף, דיימון ציין גורמי סיכון גיאופוליטים שקיימים. לכל אלה לדעתו של דיימון, המשקיעים לא שמים מספיק לב, ולא נותנים מספיק תשומת לב לאפשרות של תרחיש גרוע.

הודעת הריבית הבאה

הודעת הריבית הבאה של הפד תהיה ב-1 במאי. נכון לעכשיו, לפני נתוני האינפלציה הצפי היה ל-56% להורדת ריבית ביוני, לעומת 42% להשארת הריבית על כנה, כעת הנתון עומד על 23% סיכוי להורדת ריבית ביוני, ו-77% השארת הריבית על כנה. המשקיעים מבינים שעם נתונים כאלה, לפד אין מה להוריד ריבית. הדיון עובר מיוני ליולי.

הדרך הקלה לעשות שורט על S&P500 - קרנות סל חשיפה הפוכה, מה זה?

משה מימון, מומחה שווקים פיננסיים, FUNDER

26/07/2024

"סיכוני אירועים פוליטיים כאן כדי להישאר, עם השלכות משמעותיות על בניית תיקי השקעות"

מייקל סטרובק, מנהל ההשקעות הראשי של הבנק השוויצרי לומברד אודייר

25/07/2024

מסלולי ה-S&P500 בניצחון ללא עוררין במחצית הראשונה של 2024 - ליגת האלופות

משה מימון, מומחה שווקים פיננסיים, FUNDER

24/07/2024

איור: FUNDER

איור: FUNDER