31/03/2024 כלכלני הבורסה

58% מבעלי תיקי השקעות בהווה ובעבר מנהלים את התיק באופן עצמאי;

למעלה ממחצית בוחרים להשקיע מחוץ לישראל;

הישראלים מחזיקים 3.4 מוצרי השקעה בממוצע;

9% משקיעים בקריפטו;

למעלה מ- 40% מעידים שיגדילו את השקעתם במידה ומס רווחי הון יופחת ל- 20%;

27% מהמשקיעים הפעילים הם מתחת לגיל 29;

3 מתוך 10 עושים שימוש כלשהו בכלי AI.

המחקר הנוכחי כולל חלק מיוחד עם התייחסות המשקיעים לאירועי ה- 7.10 והרפורמה המשפטית, כמו גם לנכונות ההשקעה שלהם במידה ויהיה שינוי בהרכב הממשלה.

המחקר הנוכחי בוצע ע"י חברת" שילוב" באמצעות סקר אינטרנטי בקרב מדגם מפאנל הגולשים שלIPANEL.

המחקר הקיף 1,297 נשאלים במדגם ארצי ומייצג של האוכלוסייה היהודית הבוגרת בישראל. מתוכם מחצית העידו שהם משקיעים פעילים או משקיעי עבר ומחצית לא משקיעים כלל. נתון זה מצביע על ירידה מסוימת בהיקף המשקיעים הפעילים שעמד על 38% מכלל הנשאלים לעומת 42% בסקר קודם מסוף 2022. מהמחקר עולה כי צעירים מתחת לגיל 29 מהווים 27% מכלל המשקיעים הפעילים כיום, 40% הם בני 30-49 והשאר מבוגרים יותר. 57% הם גברים והשאר נשים.

מניתוח המגמות ניתן לציין שהמשקיע הישראלי פועל כיום בסגנון יותר "קיומי" - זקוק ליותר ביטחון ומידע, מביע זהירות ויתר חשיבות לבחינת רמת הסיכון והוא בעל צורך מוגבר ב"עוגנים" המייצרים וודאות כמו אמון בהנהלת החברה בה משקיעים, משפחה וחברים ממליצים וגורמים חיצוניים בעלי יותר משקל בהחלטות. למשקיע העצמאי של 2024 פחות הון זמין להשקעה ופניות נמוכה יותר לעסוק בנושא. הוא מתנהל באופן יחסית פאסיבי עם פעילות בתדירות לא גבוהה. המשקיע מביע אמון בשוק ההון, עם נכונות להגדלת השקעה וצפי לתגובה חיובית של השוק במידה ויהיה שינוי בהרכב הממשלה.

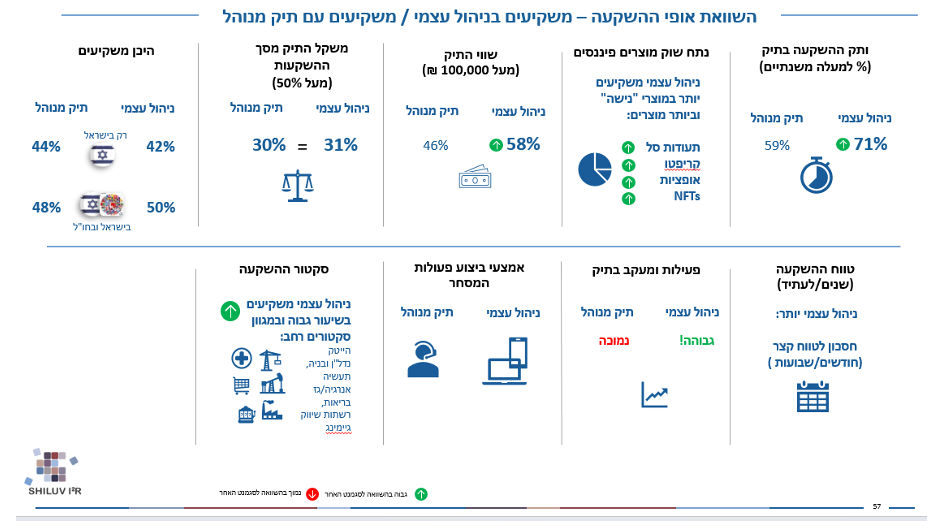

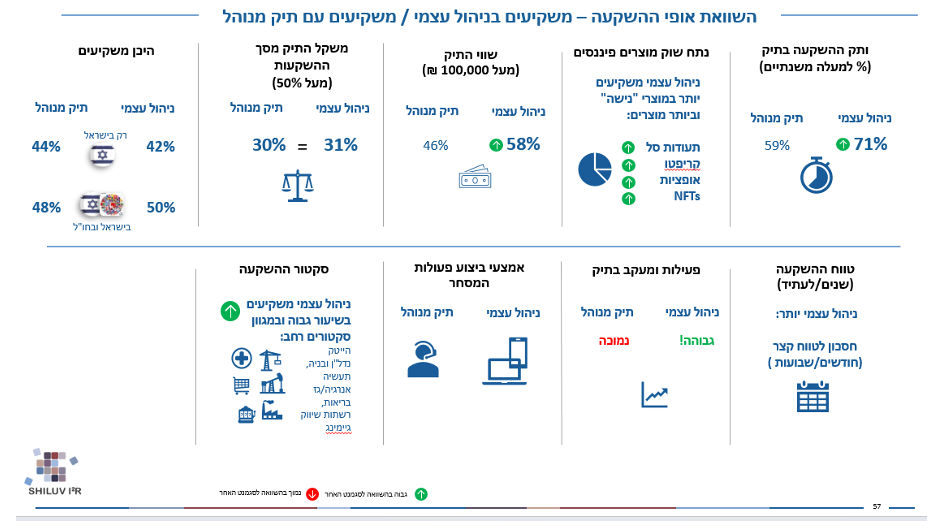

המשקיעים אוהבים ניהול עצמי, בעיקר באמצעות פלטפורמת הבנק

רוב המשקיעים בעלי תיקי השקעות בהווה ובעבר מעידים כי הם מנהלים את התיק באופן עצמאי – 58% בניהול עצמי בלבד ועוד 13% גם בניהול עצמי וגם באופן מנוהל. מבין 44% להם תיק מנוהל או גם תיק מנוהל, יותר ממחצית עושים זאת באמצעות בתי השקעות וכ- 43% באמצעות מוסד פיננסי אחר. קרוב ל- 40% מהמשקיעים באמצעות תיק מנוהל הם משקיעים חדשים שהתחילו להשקיע בשנתיים האחרונות. חלק גדול מהמחקר התמקד במשקיעים המקבלים החלטות באופן עצמאי ומנהלים את תיקם, בבחינת המאפיינים והמגמות.

פלטפורמת ההשקעה של הבנק היא האמצעי המועדף על 41% מאלו שמנהלים את התיק באופן עצמאי, ולאחר מכן בית השקעות (30%), פלטפורמה של בית השקעות ויועץ בבנק (24% לכל אמצעי). פלטפורמות מקומיות וזרות למסחר בקריפטו מגיעות לנתח של 6%. המשיבים השיבו יותר מתשובה אחת בשאלה זו.

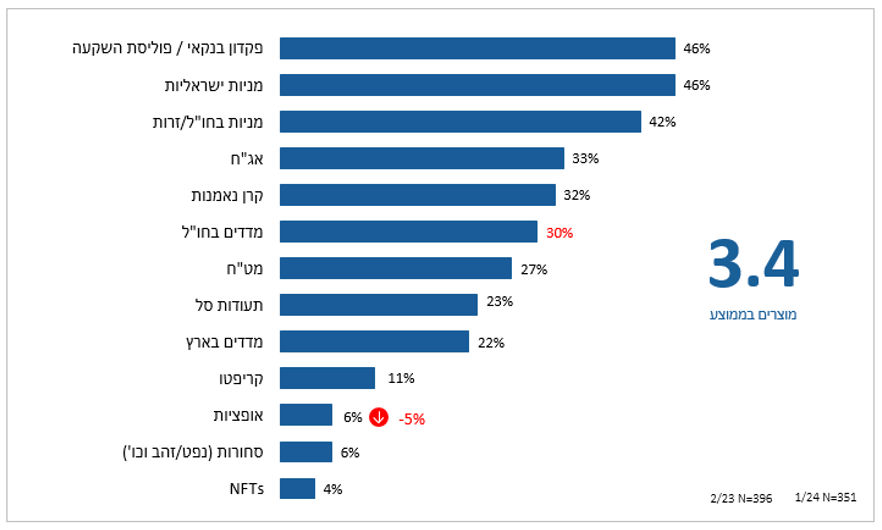

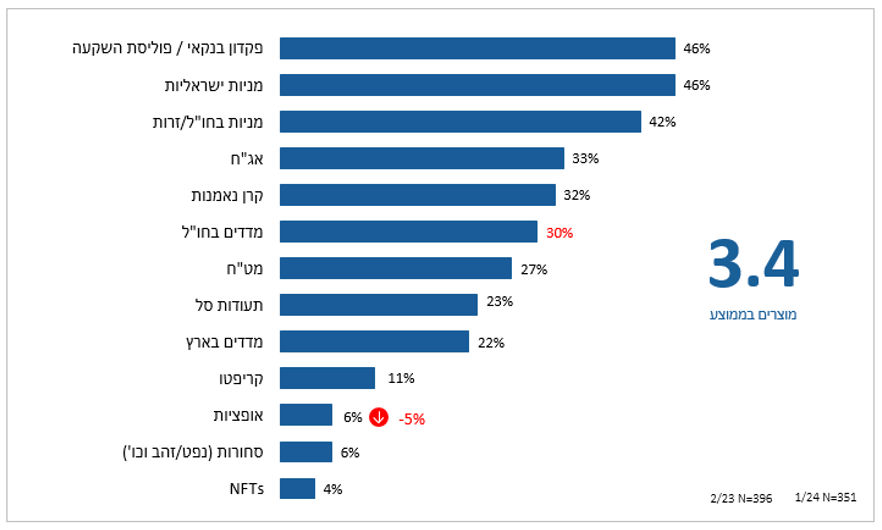

מניות ישראליות הן מוצר ההשקעה הפופולרי ביותר בשוק ההון – 46% מהמשקיעים הפעילים בניהול עצמי ציינו שהם משקיעים במוצר זה. מניות בחו"ל/זרות נמצאות בתיקים של 42% מהמשקיעים העצמיים. בניתוח של מניות ומדדים – ל- 68% מהמשקיעים העצמיים השקעה במניות ומדדים בארץ, לעומת 72% להם מניות ומדדי חו"ל. מחוץ לשוק ההון, מוצרי ההשקעה השכיחים ביותר הם פיקדונות בנקאיים (46% מהמשקיעים) ומט"ח (27% מהמשקיעים). מוצרים בולטים נוספים בתיקי ההשקעות הישראלים הם אג"ח וקרנות נאמנות, בכל אחד מהם מחזיקים כשליש מהמשקיעים העצמיים.

38% מהמשקיעים בניהול עצמי מושקעים בהייטק, אחריהם הסקטורים המובילים הם בנקים (30%), נדל"ן ובנייה (22%), תעשייה (19%) ושירותים פיננסיים (19%). מעניין לציין כי רבע מהמשקיעים לא ידעו או לא זכרו באילו סקטורים הם מושקעים.

כשליש מהתיקים המנוהל בניהול עצמי הוא בעל שווי של פחות מ- 50 אלף שקלים. קרוב לרבע מנהלים מעל חצי מיליון. אי הוודאות בשוק ניכר בשאלה זו עם כחמישית מהמשקיעים שאינם יודעים להעריך מהו החלק של תיק ההשקעות מסך ההשקעות שלהם, לעומת כ- 10% בלבד שהתקשו לבצע הערכה כזו בשנה שעברה.

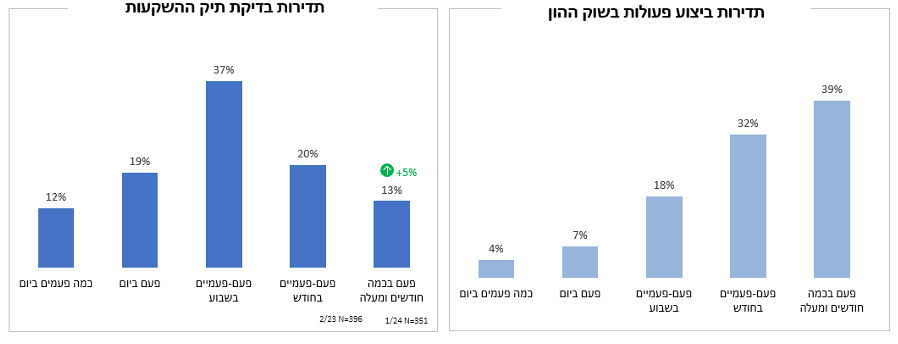

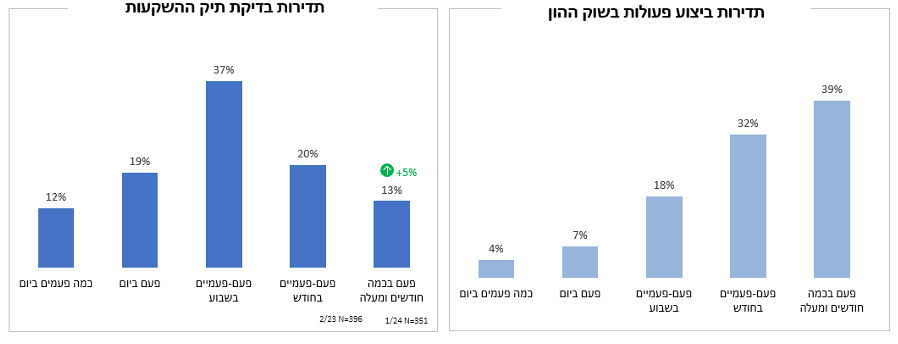

כ- 37% מהמשקיעים העצמאים נוהגים לבדוק את תיק ההשקעות בתדירות של פעם-פעמיים בשבוע. השאר נחלקים שווה בין כאלו שבודקים יותר לכאלו שבודקים לעיתים רחוקות יותר. מבחינת ביצוע פעולות, 39% מהמשקיעים מבצעים פעולה פעם בכמה חודשים ופחות מכך, 32% פעם-פעמיים בחודש והשאר לעיתים קרובות יותר. רק 11% מבצעים פעולה פעם ביום לפחות.

המשקיעים שואבים ביטחון ממשפחה או חברים – 38% ממי שאינם משקיעים - ציינו זאת כגורמים ומניעים לכניסה לשוק ההון. הגורם השני המשפיע הוא תוספת הכנסה, אך כצפוי מהשנה האחרונה ישנה ירידה של כ- 10% בשיעור המשקיעים שציינו גורם זה לעומת פברואר 23. 15% ציינו קבלת סכום כסף חד פעמי כמו מתנה או ירושה ו- 14% הצעה של גורם מקצועי. גורמים בולטים שירדו השנה: הזדמנויות בשוק המניות, זמן שהתפנה והשתתפות בקורס בתחום.

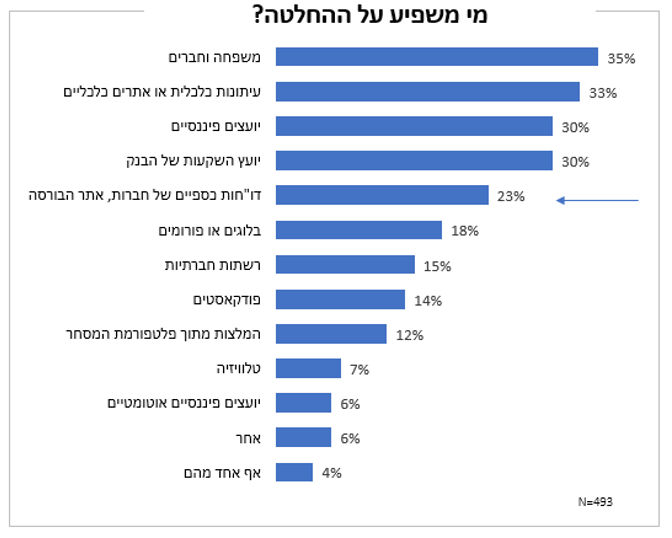

עיתונות כלכלית משפיעה יותר מהיועץ בבנק

בסה"כ ישנה עלייה של גורמים חיצוניים והשפעת הסביבה לעומת גורמים פנימיים ואישיים של המשקיעים. בבחינת הגורמים לבחירה במוצר השקעה, הבולטים ביותר הם: רמת סיכון, ביצועי עבר ועמלה נמוכה. עלייה בולטת ניכרת בחשיבות שמייחסים המשקיעים לרמת סיכון ולמנהל/הנהלה שסומכים עליה.

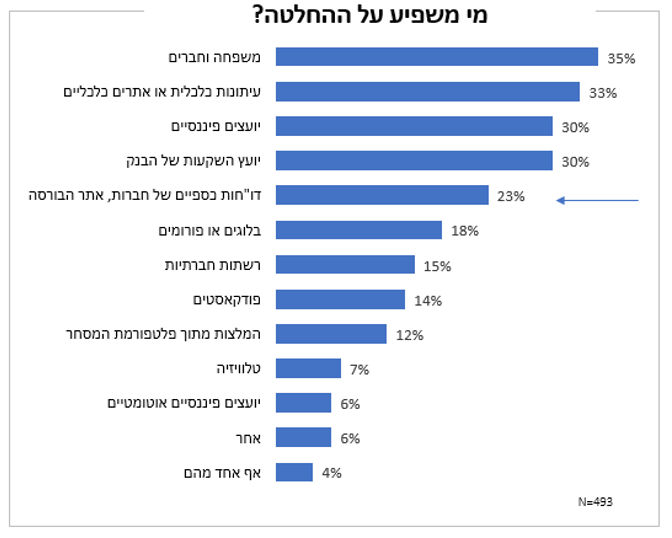

לגבי השאלה מי משפיע על ההחלטה לגבי תיק ההשקעות אצל משקיעים בניהול עצמי – 35% ציינו משפחה וחברים ו- 33% עיתונות כלכלית ואתרים כלכליים. לאחר מכן יועצים פיננסיים (30%), יועצי השקעות בבנק (30%) ודו"חות כספיים של חברות או מידע מאתר הבורסה (23%).

שני החסמים המרכזיים להשקעה בשוק ההון הם היעדר כסף פנוי – כ- 60% ציינו זאת (משקף עלייה של 13% בקרב משקיעי עבר -ו-17% בקרב אלו שאינם משקיעים כלל, לעומת הסקר הקודם). חסם מהותי נוסף הוא החשש להפסדים של כשליש מהמשיבים, (עלייה של 11% ו-19%). גם חוסר זמן נמצא בעלייה לעומת הסקר הקודם. כמחצית מאלו שאינם משקיעים כלל מציינים חוסר הבנה כחסם.

באופן משלים לחסמים אלו, משקיעים מציינים יותר כסף פנוי ויותר הבנה באפשרויות המסחר כגורמים מקלים על השקעה באופן עצמאי. היכרות עם משקיעים בסביבה הקרובה היא גורם משמעותי מאד בקרב מי שאינם משקיעים כלל.

אחד הממצאים הבולטים הוא החשיבות הרבה שמקנה ציבור המשקיעים למס רווחי הון. בשאלה אילו גורמים יוכלו לתרום להגדלת תיק ההשקעות - 35% מהמשקיעים העצמיים ציינו גורם של הורדת מס רווחי הון, שני רק לגידול בכסף נזיל (61%). בהמשך נמצאים הבנה טובה יותר בהשקעות (28%) והמלצת יועץ (26%) – ממצאים עקביים עם הרצון של משקיעים ליותר הבנה והסתמכות על מקורות מקצועיים.

המשקיעים הפעילים נשאלו באופן ספציפי על הורדת המס משיעור של 25% ל- 20% - 14% מהם ציינו שהדבר ישפיע במידה רבה מאד על הנכונות להשקיע ועוד 30% ציינו שהדבר ישפיע במידה רבה. רק 8% אדישים לנושא זה וציינו שלא צפוי להשפיע כלל.

מעניין לציין כי בקרב משקיעי עבר, הגורמים הבולטים לחזור לשוק לאחר כסף נזיל ויותר הבנה בשוק, הם שינוי במצב השוק, הורדת מס רווחי הון והוזלה של דמי מסחר – כלומר ההמתנה מחוץ לשוק יכולה להסתיים בהינתן הזדמנויות ותנאי מסחר טובים יותר.

השנה נשאלו המשקיעים לגבי השימוש בתוכנות ואפליקציות של בינה מלאכותית לצרכי קבלת החלטות בשוק ההון. על אף שרוב מכריע (70%) העיד כי אינו עושה שימוש, 3 מתוך 10 נשאלים העידו כי הם עושים שימוש כלשהו ב- AI, רובם באופן מזדמן. 44% ממשקיעי העבר חושבים או בטוחים שיעשו שימוש בכלים אלו לעומת 37% שחושבים שלא או בטוחים שלא.

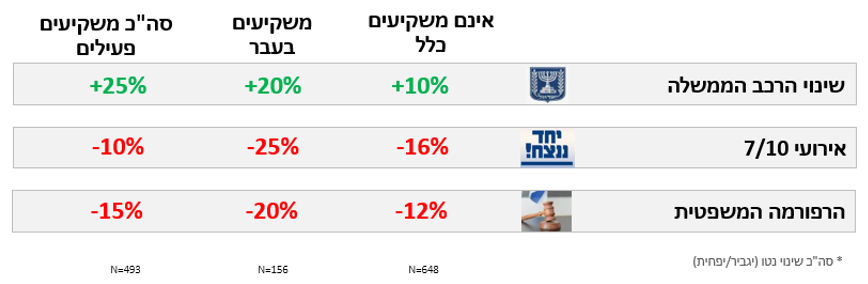

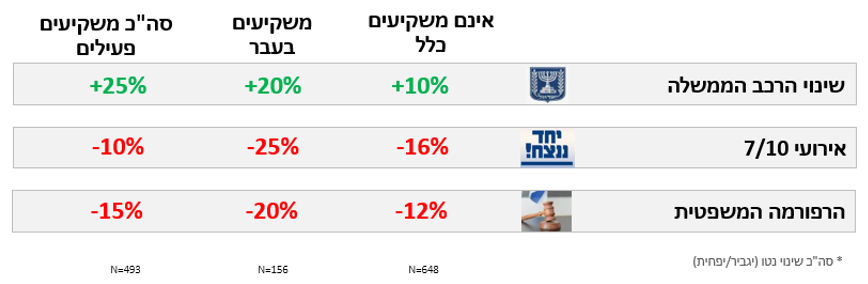

שאלה מיוחדת במחקר נגעה להשפעות של אירועים חיצוניים בישראל על נכונות ההשקעות. המחקר כלל שלוש סוגיות אקטואליות מהותיות: שינוי הרכב הממשלה, אירועי 7.10 והרפורמה המשפטית ולגבי כל אחד נשאלו המשתתפים: כיצד אותו גורם משפיע על הנכונות להשקיע בשוק ההון בישראל.

שינוי הרכב הממשלה הוא הגורם בעל פוטנציאל ההשפעה הגבוה ביותר: השפעה נטו על רבע מהמשקיעים הפעילים - 33% ציינו ששינוי הרכב הממשלה יגביר משמעותית או מעט את פוטנציאל ההשקעה בשוק לעומת 8% שחשבו שתהיה לשינוי כזה השפעה שלילית. בנוסף, 31% ממשקיעי העבר ו- 18% מכאלו שאינם משקיעים כלל ציינו השפעה לחיוב של גורם זה, לעומת 11% ו- 8% בהתאמה, שציינו זאת כגורם שלילי.

בבחינת אירועי הקיצון האחרים, השפעת אירועי ה- 7.10 והרפורמה המשפטית משפיעים באופן החזק ביותר על משקיעי עבר, ייתכן בשל העובדה שהיו גורם ליציאה מהשוק. רבע ממשקיעי העבר (נטו) ציינו השפעה שלילית של המלחמה, לעומת 16% (נטו) מאלו שאינם משקיעים כלל. רק 10% מהמשקיעים הפעילים ציינו שאירועי ה- 7.10 מהווים גורם המקטין את נכונות ההשקעה בישראל.

הרפורמה המשפטית עדיין נוכחת בפוטנציאל שלה לפגוע בנכונות ההשקעה: 20% ממשקיעי העבר מציינים אותה כגורם שלילי וכן 15% מהמשקיעים הפעילים ו- 12% מאלו שאינם משקיעים כלל. רבע מכלל המשקיעים הפעילים מעידים שהעבירו השקעות לחו"ל בשל הרפורמה, רובם העבירו מחצית מההשקעות או יותר.

לסיכום, הרפורמה המשפטית היא הגורם השלילי ביותר מבחינת המשקיעים הפעילים ואילו המלחמה היא הגורם השלילי ביותר מבחינת משקיעי עבר.

לגבי ציפיות המשקיעים – ניכרת אופטימיות זהירה עם נכונות להרחבת תיק ההשקעות בקרב 40% מהמשקיעים הפעילים. רק 6% מהם סבורים שיקטינו את התיק בשנה הקרובה. בקרב מי שאינו משקיע כיום, 41% מתוך משקיעי העבר סבורים שישקיעו השנה ו- 21% מאלו שלא השקיעו כלל.

ירידה בנכונות להשקיע בנדל"ן "היכן היו משקיעים 100 אלף שקלים?" – 47% מקרב המשקיעים הפעילים ענו שהיו משקיעים בשוק ההון (עלייה של 8% מנתוני המחקר הקודם) וכן רבע ממשקיעי העבר. פיקדון והקטנת הלוואות/משכנתא הן האופציות המועדפות על אלו שאינם משקיעים כלל. נציין כי הנכונות להשקעה בנדל"ן פחתה משמעותית – רק 15% ממשקיעים פעילים היו בוחרים באפשרות זו, ירידה של 6% לעומת המחקר הקודם, 24% ממשקיעי העבר וכן 21% מהמשקיעים שאינם פעילים כלל בשוק ההון, ירידה של 5%.

מחקר חדש של הבורסה לניירות ערך חושף את מאפייניהם של המשקיעים הישראלים:

58% מבעלי תיקי השקעות בהווה ובעבר מנהלים את התיק באופן עצמאי;

למעלה ממחצית בוחרים להשקיע מחוץ לישראל;

הישראלים מחזיקים 3.4 מוצרי השקעה בממוצע;

9% משקיעים בקריפטו;

למעלה מ- 40% מעידים שיגדילו את השקעתם במידה ומס רווחי הון יופחת ל- 20%;

27% מהמשקיעים הפעילים הם מתחת לגיל 29;

3 מתוך 10 עושים שימוש כלשהו בכלי AI.

הבורסה לניירות ערך מפרסמת ממצאים מתוך מחקר מעמיק המנתח את מאפייני "המשקיע הישראלי", העדפותיו ותיק ההשקעות שלו וכן ניתוח מגמות מרכזיות, כולל השוואה למחקר דומה שבוצע בסוף 2022 ובתחילת 2023.

המחקר הנוכחי כולל חלק מיוחד עם התייחסות המשקיעים לאירועי ה- 7.10 והרפורמה המשפטית, כמו גם לנכונות ההשקעה שלהם במידה ויהיה שינוי בהרכב הממשלה.

המחקר הנוכחי בוצע ע"י חברת" שילוב" באמצעות סקר אינטרנטי בקרב מדגם מפאנל הגולשים שלIPANEL.

המחקר הקיף 1,297 נשאלים במדגם ארצי ומייצג של האוכלוסייה היהודית הבוגרת בישראל. מתוכם מחצית העידו שהם משקיעים פעילים או משקיעי עבר ומחצית לא משקיעים כלל. נתון זה מצביע על ירידה מסוימת בהיקף המשקיעים הפעילים שעמד על 38% מכלל הנשאלים לעומת 42% בסקר קודם מסוף 2022. מהמחקר עולה כי צעירים מתחת לגיל 29 מהווים 27% מכלל המשקיעים הפעילים כיום, 40% הם בני 30-49 והשאר מבוגרים יותר. 57% הם גברים והשאר נשים.

המשקיע הישראלי של 2024

מניתוח המגמות ניתן לציין שהמשקיע הישראלי פועל כיום בסגנון יותר "קיומי" - זקוק ליותר ביטחון ומידע, מביע זהירות ויתר חשיבות לבחינת רמת הסיכון והוא בעל צורך מוגבר ב"עוגנים" המייצרים וודאות כמו אמון בהנהלת החברה בה משקיעים, משפחה וחברים ממליצים וגורמים חיצוניים בעלי יותר משקל בהחלטות. למשקיע העצמאי של 2024 פחות הון זמין להשקעה ופניות נמוכה יותר לעסוק בנושא. הוא מתנהל באופן יחסית פאסיבי עם פעילות בתדירות לא גבוהה. המשקיע מביע אמון בשוק ההון, עם נכונות להגדלת השקעה וצפי לתגובה חיובית של השוק במידה ויהיה שינוי בהרכב הממשלה.

המשקיעים אוהבים ניהול עצמי, בעיקר באמצעות פלטפורמת הבנק

רוב המשקיעים בעלי תיקי השקעות בהווה ובעבר מעידים כי הם מנהלים את התיק באופן עצמאי – 58% בניהול עצמי בלבד ועוד 13% גם בניהול עצמי וגם באופן מנוהל. מבין 44% להם תיק מנוהל או גם תיק מנוהל, יותר ממחצית עושים זאת באמצעות בתי השקעות וכ- 43% באמצעות מוסד פיננסי אחר. קרוב ל- 40% מהמשקיעים באמצעות תיק מנוהל הם משקיעים חדשים שהתחילו להשקיע בשנתיים האחרונות. חלק גדול מהמחקר התמקד במשקיעים המקבלים החלטות באופן עצמאי ומנהלים את תיקם, בבחינת המאפיינים והמגמות.

פלטפורמת ההשקעה של הבנק היא האמצעי המועדף על 41% מאלו שמנהלים את התיק באופן עצמאי, ולאחר מכן בית השקעות (30%), פלטפורמה של בית השקעות ויועץ בבנק (24% לכל אמצעי). פלטפורמות מקומיות וזרות למסחר בקריפטו מגיעות לנתח של 6%. המשיבים השיבו יותר מתשובה אחת בשאלה זו.

תיק המשקיע הישראלי כולל חשיפה מוגברת לחו"ל

מניות ישראליות הן מוצר ההשקעה הפופולרי ביותר בשוק ההון – 46% מהמשקיעים הפעילים בניהול עצמי ציינו שהם משקיעים במוצר זה. מניות בחו"ל/זרות נמצאות בתיקים של 42% מהמשקיעים העצמיים. בניתוח של מניות ומדדים – ל- 68% מהמשקיעים העצמיים השקעה במניות ומדדים בארץ, לעומת 72% להם מניות ומדדי חו"ל. מחוץ לשוק ההון, מוצרי ההשקעה השכיחים ביותר הם פיקדונות בנקאיים (46% מהמשקיעים) ומט"ח (27% מהמשקיעים). מוצרים בולטים נוספים בתיקי ההשקעות הישראלים הם אג"ח וקרנות נאמנות, בכל אחד מהם מחזיקים כשליש מהמשקיעים העצמיים.

מחצית מהמשקיעים מעידים שהם משקיעים גם בישראל וגם בחו"ל (50%) ואילו 42% בוחרים בהשקעות מקומיות בלבד. 8% מעידים שכל השקעותיהם בחו"ל, בדומה לנתוני הסקר של 2023 (7%). בהקשר זה מציינים בבורסה כי כיום קיים עיוות רגולטורי המייצר אפליה בין המוצרים המקומיים למוצרים הזרים, שלמעשה מעודד את הגופים המוסדיים להסיט השקעות של הציבור לחו"ל על פני השקעות בישראל. כך למשל קיים איסור על גופים מוסדיים ישראלים לגבות דמי ניהול בגין רכישת מוצרים על מדדים מקומיים, אך למרבה האבסורד, איסור דומה לא חל על רכישת מדדים זרים ולכן יש תמריץ לגופים המוסדיים לרכוש עבור לקוחותיהם הפרטיים קרן סל העוקבת אחרי מדד המניות האמריקאי, הגרמני או הקנדי, אבל לא הישראלי.

שיעור המשקיעים בקריפטו עומד על 9% ובהשוואה לכלל המשקיעים (משקיעים כיום או בעבר), מאופיינים בשיעור גבוה יותר של גילאי 30-49 (53%) ובשיעור נמוך יותר של גילאי 50+ (21%) בהשוואה לכלל המשקיעים (38% ו- 37% בהתאמה). מעניין לציין כי לא נמצאו הבדלים במאפיינים אחרים כמו מגדר, אזור מגורים או רמת הכנסה.

סקטורים מועדפים – הייטק, בנקים, נדל"ן

38% מהמשקיעים בניהול עצמי מושקעים בהייטק, אחריהם הסקטורים המובילים הם בנקים (30%), נדל"ן ובנייה (22%), תעשייה (19%) ושירותים פיננסיים (19%). מעניין לציין כי רבע מהמשקיעים לא ידעו או לא זכרו באילו סקטורים הם מושקעים.

כשליש מהתיקים המנוהל בניהול עצמי הוא בעל שווי של פחות מ- 50 אלף שקלים. קרוב לרבע מנהלים מעל חצי מיליון. אי הוודאות בשוק ניכר בשאלה זו עם כחמישית מהמשקיעים שאינם יודעים להעריך מהו החלק של תיק ההשקעות מסך ההשקעות שלהם, לעומת כ- 10% בלבד שהתקשו לבצע הערכה כזו בשנה שעברה.

כ- 37% מהמשקיעים העצמאים נוהגים לבדוק את תיק ההשקעות בתדירות של פעם-פעמיים בשבוע. השאר נחלקים שווה בין כאלו שבודקים יותר לכאלו שבודקים לעיתים רחוקות יותר. מבחינת ביצוע פעולות, 39% מהמשקיעים מבצעים פעולה פעם בכמה חודשים ופחות מכך, 32% פעם-פעמיים בחודש והשאר לעיתים קרובות יותר. רק 11% מבצעים פעולה פעם ביום לפחות.

הגורמים לקבלת החלטות השקעה: חברים ומשפחה, עיתונות כלכלית ויועצים

המשקיעים שואבים ביטחון ממשפחה או חברים – 38% ממי שאינם משקיעים - ציינו זאת כגורמים ומניעים לכניסה לשוק ההון. הגורם השני המשפיע הוא תוספת הכנסה, אך כצפוי מהשנה האחרונה ישנה ירידה של כ- 10% בשיעור המשקיעים שציינו גורם זה לעומת פברואר 23. 15% ציינו קבלת סכום כסף חד פעמי כמו מתנה או ירושה ו- 14% הצעה של גורם מקצועי. גורמים בולטים שירדו השנה: הזדמנויות בשוק המניות, זמן שהתפנה והשתתפות בקורס בתחום.

עיתונות כלכלית משפיעה יותר מהיועץ בבנק

בסה"כ ישנה עלייה של גורמים חיצוניים והשפעת הסביבה לעומת גורמים פנימיים ואישיים של המשקיעים. בבחינת הגורמים לבחירה במוצר השקעה, הבולטים ביותר הם: רמת סיכון, ביצועי עבר ועמלה נמוכה. עלייה בולטת ניכרת בחשיבות שמייחסים המשקיעים לרמת סיכון ולמנהל/הנהלה שסומכים עליה.

לגבי השאלה מי משפיע על ההחלטה לגבי תיק ההשקעות אצל משקיעים בניהול עצמי – 35% ציינו משפחה וחברים ו- 33% עיתונות כלכלית ואתרים כלכליים. לאחר מכן יועצים פיננסיים (30%), יועצי השקעות בבנק (30%) ודו"חות כספיים של חברות או מידע מאתר הבורסה (23%).

המצב הכלכלי משפיע על נכונות הכניסה לשוק ההון

שני החסמים המרכזיים להשקעה בשוק ההון הם היעדר כסף פנוי – כ- 60% ציינו זאת (משקף עלייה של 13% בקרב משקיעי עבר -ו-17% בקרב אלו שאינם משקיעים כלל, לעומת הסקר הקודם). חסם מהותי נוסף הוא החשש להפסדים של כשליש מהמשיבים, (עלייה של 11% ו-19%). גם חוסר זמן נמצא בעלייה לעומת הסקר הקודם. כמחצית מאלו שאינם משקיעים כלל מציינים חוסר הבנה כחסם.

באופן משלים לחסמים אלו, משקיעים מציינים יותר כסף פנוי ויותר הבנה באפשרויות המסחר כגורמים מקלים על השקעה באופן עצמאי. היכרות עם משקיעים בסביבה הקרובה היא גורם משמעותי מאד בקרב מי שאינם משקיעים כלל.

הורדת מס רווחי הון – פוטנציאל משמעותי להגדלת השקעות וחזרת משקיעים לשוק

אחד הממצאים הבולטים הוא החשיבות הרבה שמקנה ציבור המשקיעים למס רווחי הון. בשאלה אילו גורמים יוכלו לתרום להגדלת תיק ההשקעות - 35% מהמשקיעים העצמיים ציינו גורם של הורדת מס רווחי הון, שני רק לגידול בכסף נזיל (61%). בהמשך נמצאים הבנה טובה יותר בהשקעות (28%) והמלצת יועץ (26%) – ממצאים עקביים עם הרצון של משקיעים ליותר הבנה והסתמכות על מקורות מקצועיים.

המשקיעים הפעילים נשאלו באופן ספציפי על הורדת המס משיעור של 25% ל- 20% - 14% מהם ציינו שהדבר ישפיע במידה רבה מאד על הנכונות להשקיע ועוד 30% ציינו שהדבר ישפיע במידה רבה. רק 8% אדישים לנושא זה וציינו שלא צפוי להשפיע כלל.

מעניין לציין כי בקרב משקיעי עבר, הגורמים הבולטים לחזור לשוק לאחר כסף נזיל ויותר הבנה בשוק, הם שינוי במצב השוק, הורדת מס רווחי הון והוזלה של דמי מסחר – כלומר ההמתנה מחוץ לשוק יכולה להסתיים בהינתן הזדמנויות ותנאי מסחר טובים יותר.

בינה מלאכותית – חדירה ראשונית, פוטנציאל ענק

השנה נשאלו המשקיעים לגבי השימוש בתוכנות ואפליקציות של בינה מלאכותית לצרכי קבלת החלטות בשוק ההון. על אף שרוב מכריע (70%) העיד כי אינו עושה שימוש, 3 מתוך 10 נשאלים העידו כי הם עושים שימוש כלשהו ב- AI, רובם באופן מזדמן. 44% ממשקיעי העבר חושבים או בטוחים שיעשו שימוש בכלים אלו לעומת 37% שחושבים שלא או בטוחים שלא.

שינוי הממשלה ישפיע לטובה על נכונות ההשקעה

שאלה מיוחדת במחקר נגעה להשפעות של אירועים חיצוניים בישראל על נכונות ההשקעות. המחקר כלל שלוש סוגיות אקטואליות מהותיות: שינוי הרכב הממשלה, אירועי 7.10 והרפורמה המשפטית ולגבי כל אחד נשאלו המשתתפים: כיצד אותו גורם משפיע על הנכונות להשקיע בשוק ההון בישראל.

שינוי הרכב הממשלה הוא הגורם בעל פוטנציאל ההשפעה הגבוה ביותר: השפעה נטו על רבע מהמשקיעים הפעילים - 33% ציינו ששינוי הרכב הממשלה יגביר משמעותית או מעט את פוטנציאל ההשקעה בשוק לעומת 8% שחשבו שתהיה לשינוי כזה השפעה שלילית. בנוסף, 31% ממשקיעי העבר ו- 18% מכאלו שאינם משקיעים כלל ציינו השפעה לחיוב של גורם זה, לעומת 11% ו- 8% בהתאמה, שציינו זאת כגורם שלילי.

בבחינת אירועי הקיצון האחרים, השפעת אירועי ה- 7.10 והרפורמה המשפטית משפיעים באופן החזק ביותר על משקיעי עבר, ייתכן בשל העובדה שהיו גורם ליציאה מהשוק. רבע ממשקיעי העבר (נטו) ציינו השפעה שלילית של המלחמה, לעומת 16% (נטו) מאלו שאינם משקיעים כלל. רק 10% מהמשקיעים הפעילים ציינו שאירועי ה- 7.10 מהווים גורם המקטין את נכונות ההשקעה בישראל.

הרפורמה המשפטית עדיין נוכחת בפוטנציאל שלה לפגוע בנכונות ההשקעה: 20% ממשקיעי העבר מציינים אותה כגורם שלילי וכן 15% מהמשקיעים הפעילים ו- 12% מאלו שאינם משקיעים כלל. רבע מכלל המשקיעים הפעילים מעידים שהעבירו השקעות לחו"ל בשל הרפורמה, רובם העבירו מחצית מההשקעות או יותר.

לסיכום, הרפורמה המשפטית היא הגורם השלילי ביותר מבחינת המשקיעים הפעילים ואילו המלחמה היא הגורם השלילי ביותר מבחינת משקיעי עבר.

ציפיות לעתיד? בסך הכל - אופטימיות זהירה

לגבי ציפיות המשקיעים – ניכרת אופטימיות זהירה עם נכונות להרחבת תיק ההשקעות בקרב 40% מהמשקיעים הפעילים. רק 6% מהם סבורים שיקטינו את התיק בשנה הקרובה. בקרב מי שאינו משקיע כיום, 41% מתוך משקיעי העבר סבורים שישקיעו השנה ו- 21% מאלו שלא השקיעו כלל.

ירידה בנכונות להשקיע בנדל"ן "היכן היו משקיעים 100 אלף שקלים?" – 47% מקרב המשקיעים הפעילים ענו שהיו משקיעים בשוק ההון (עלייה של 8% מנתוני המחקר הקודם) וכן רבע ממשקיעי העבר. פיקדון והקטנת הלוואות/משכנתא הן האופציות המועדפות על אלו שאינם משקיעים כלל. נציין כי הנכונות להשקעה בנדל"ן פחתה משמעותית – רק 15% ממשקיעים פעילים היו בוחרים באפשרות זו, ירידה של 6% לעומת המחקר הקודם, 24% ממשקיעי העבר וכן 21% מהמשקיעים שאינם פעילים כלל בשוק ההון, ירידה של 5%.

Image by Freepik

Image by Freepik