24/03/2024 משה שלום

בכתבה מתחילת החודש, ציירתי תסריט ארוך טווח שבו מדד המניות האמריקאי יכול להגיע ל-6000. אחזור על מה שנכתב שם בכמה מילים: אם כל הגורמים החיוביים והטכניים ממשיכים להתקיים, ואם תתקיים רוטציה סקטוריאלית, המספר העגול של 6000 נראה כסביר לסיום שנת בחירות.

אבל, וכאן האבל הגדול, ציינתי גם שייתכנו בדרך תיקונים יורדים שמטרתם העיקרית היא להקל על מצבי קניות היתר הזמניים ולתת לחלק מהשחקנים לממש ולהיכנס שוב. כמו כן, תיקונים כאלו יעזרו מאוד למי שלא השתתף במהלך מאז נובמבר (כן, יש כאלו והרבה מאוד...), לאזור אומץ ולעשות צעד פנימה במחירים סבירים ועל בסיס רמות תמיכה שנבדקו ועמדו במבחן.

אז מה קרה מאז? שום דבר משמעותי שונה מאז אותה התחלה סביב 4100 (!!) ובמיוחד מאז ה-18-01. דהיינו, המשך מגמה עולה יציבה, בזווית חדה למדי, מעל הממוצע הנע 20, ובמצב של קניות יתר די קיצוניים מאז ה-27-11-2023 (!). יחד עם סנטימנט חיובי שעובר ושובר שיאים במהות המספרית ובאורך הזמן שהוא מחזיק מעמד.

כל זה כאשר השוק ניזון כל פעם ממשהו אחר כסיבה לעליות מחודשות, אבל, בעיקר, עקב שתי תופעות חוזרות ונשנות: דחיפה של מניות ה-AI (בעיקר רכיבים) יחד עם דוחות ממש טובים בחלק הטכנולוגי התומך (מטא), והאמונה המתמדת שהפד יעשה פיבוט להורדת הריבית. כל זה עם גיבוי של נזילות עצומה ומצב של Financial Conditions מן ה"משוחררים" ביותר מאז 2021.

האם זה יכול להימשך כך עד 6000 ללא הפסקה מתודית (המדד עומד כרגע סביב 5250)? זה לא סביר אבל זה בהחלט ייתכן. במצב של תקופה רגילה, הסיכוי לעוד כ-14% עלייה, מעל ה-28% שכבר הושגו (מאז נובמבר 2023), וזאת ללא תיקון יורד של כ-10% באמצע, היה נחשב לכמעט בלתי אפשרי. אבל, כאשר הממשל עומד לפני בחירות והוא נראה כמפסיד בהן כרגע, אין להוציא כל מניפולציה שיווקית על מנת לתת תחושה טובה לציבור. הן על ידי הצד הפיסקאלי והן על ידי רמיזה לבנק המרכזי שזה מה שכדאי לעשות.

בהקשר הזה נשאל: למה צריך להוריד ריבית כאשר כל הכלכלנים, כולל חלק מאלו של הפד עצמו, אומרים לנו שהכלכלה האמריקאי נמצאת בשיווי משקל מופלא (Goldilocks)? ממתי הבנק המרכזי מוריד ריבית כאשר אין סיבה משברית לכך? והנה, זה בדיוק מה שאומרים לנו ראשי הפד שיעשו מיוני השנה. ועוד אחרי נתוני אינפלציה שמרימים ראש...

ואחרי שאמרנו את כל זה, חייבים לציין את החולשה בחלק מ-7 המופלאות, המשבר בנדל"ן המסחרי, סין הקורסת, אירופה במיתון, והביטקוין-זהב המצביעים על חוסר יציבות במערכת. כרגע, התשואה של האג"ח הממשלתי האמריקאי ל-10% עומדת על 4.21%, המהווה עלייה דרמטית למי שחייב לחדש את המימון שלו ממה שהיה סגור על פי התשואות שלפני 2022. ויש די הרבה פרטיים וחברות כאלו. בינתיים, כל הסיבות הטובות האלו לירידות לא גובשו למעשה שלילי בשווקים. ולו הקטן ביותר...

אסיים פרק זה ואומר שוב, כמו קאטו הזקן, כאשר הוא היה מתעקש בדרישתו לחרב את קרטגו: המקרו, המיקרו, ובמיוחד מה שאתם חושבים עליהם ומה שאתם חושבים שצריך לקרות כתוצאה מהם, כל אלו אינם שווים כקליפת השום במידה והמגמה במחיר מתנגדת לדעה זו. ניהול הסיכונים חייב להתבסס על מה שקורה בפועל! גם אם מה שאנו רואים נראה כחיזיון עוועים שאין בו הגיון פונדמנטלי או-ו טכני.

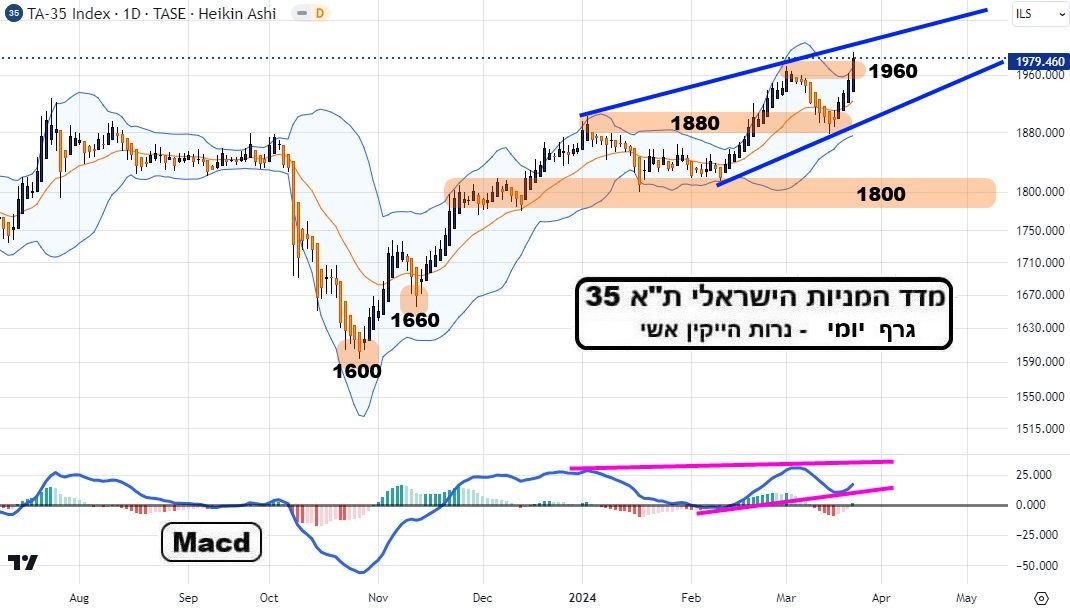

שוק המניות שלנו ממשיך להפתיע אותי, ובגדול.

לא על ידי זה שהוא עולה. כאן, בניגוד למה שקורה בוול-סטריט, יש דווקא הרבה היגיון פונדמנטלי וטכני בעניין. כמו שאנו כותבים באתר כבר כמה זמן, כל הסיבות לחידוש העליות מתקיימות בימים אלו: אווירה של שגרה אלימה אבל יציבה בדרום, התכתשויות כואבות בצפון מבלי שתהיה התדרדרות לעימות חזיתי כולל (שאף אחד אינו מעוניין בו כרגע, ובמיוחד לא איראן העוסקת בהמשך פיתוח הפצצה בשקט...), ועמידה איתנה של רוב פרמטרי הכלכלה הישראלית חוץ מהגירעון שימומן על ידי גידול קטן בחוב-תוצר מצוין. תוסיפו לכך מחירים זולים יחסית של המניות ופער היסטורי של ביצועי חסר מול ארה"ב, וקיבלתם מתכון למגמה החיובית המתקיימת אצלנו.

אז ממה הופתעתי? מהיופי הטכני של ביצועי המשימה.

מאז תחתית המלחמה, אנו חוזים בהתקדמות שהינה פשוט יוצאת מספרי התורה הטכנית כאשר המהלך העולה האחרון נעשה אחרי פריצה ובדיקה של הפריצה ב-1880, בצורה מדויקת ממש. ולא רק המחיר עונה על דרישות הטכני: גם המומנטום והסנטימנט. בקיצור, נירוונה הונית. כל עוד התנאים המקומיים שציינתי כאן יתקיימו, וכל עוד וול-סטריט תמשיך להדהים, אני חושב שנמשיך לראות את המשך תצוגת התכלית הטכנית החיובית בבורסה המקומית שלנו.

ועכשיו, הבה נראה איך כל זה נראה בגרפים של המדדים...

(הגרף בוצע בעזרת פלטפורמת TradingView)

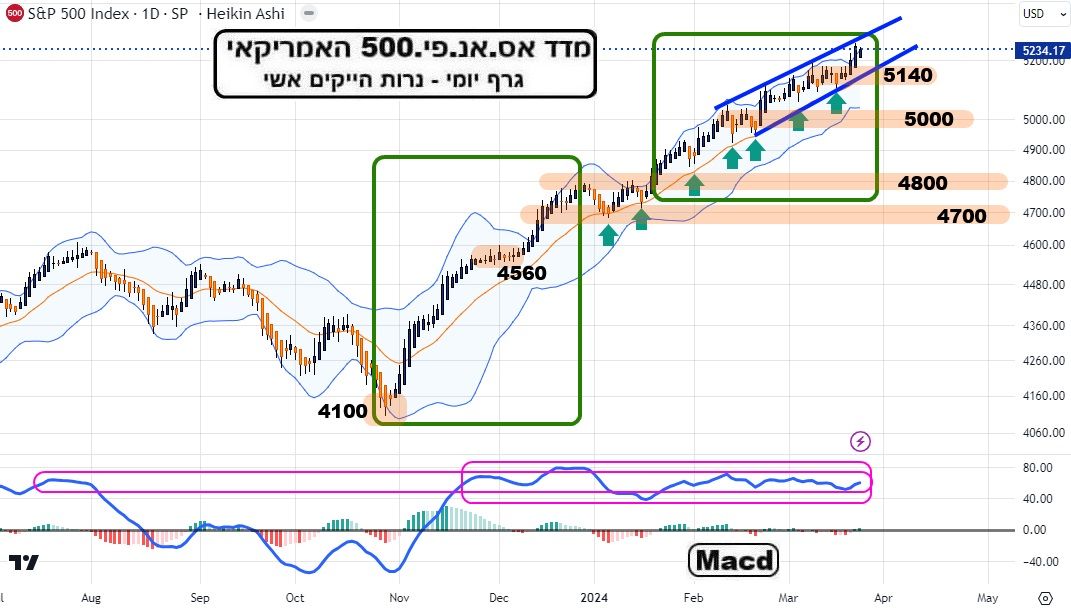

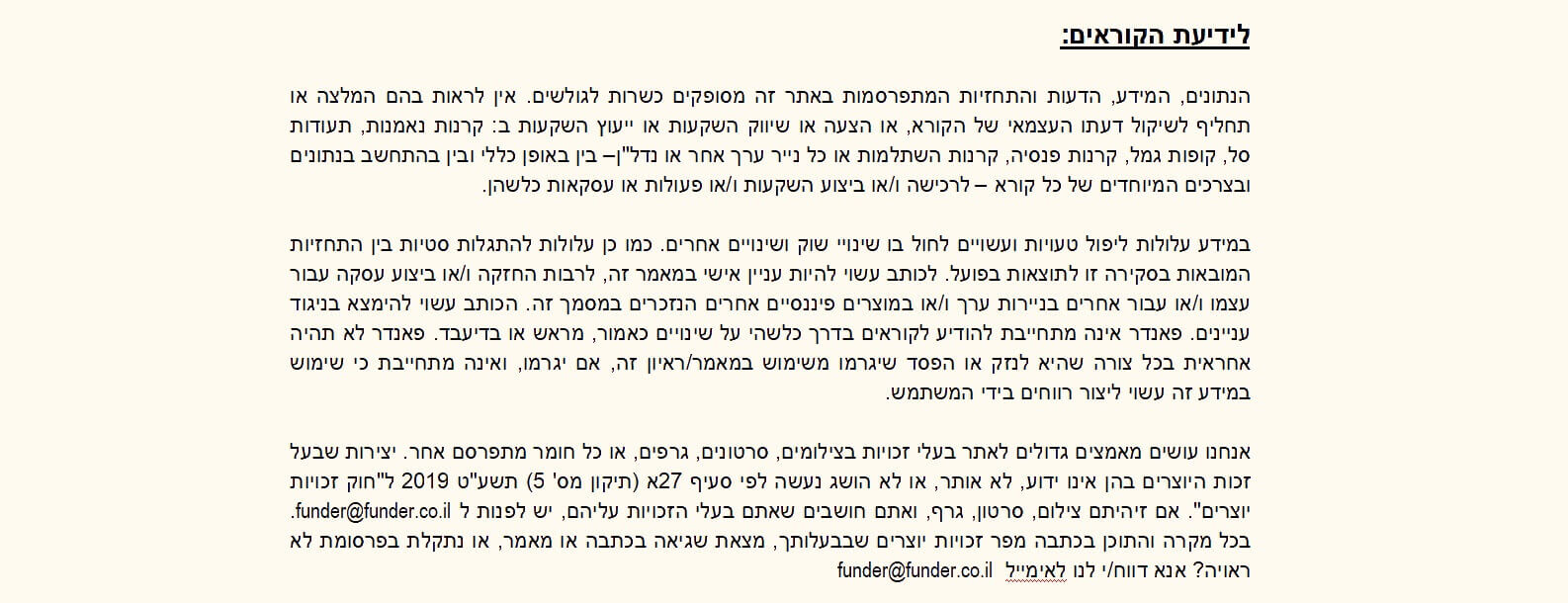

S&P500

חברים יקרים: כל מילה מיותרת מעל הברור מאליו: כל עוד המדד נמצא מעל הממוצע הנע 20 שלו המגמה החיובית המהירה בתוקף. כל השאר ספרות זולה. אם וכאשר הממוצע יישבר מטה, אזי, ורק אז, יש לבחון את התנהלות השיאים והשפלים של התנועה ואיך המומנטום מקבל זאת.

אני יכול לציין כרגע את רמות ה-Fibonacci לתיקון טכני יורד אפשרי (עבור העלייה מנובמבר 2023), כקנה מידה לעתיד: שליש: 4820, חצי: 4684, ושני שליש: 4549. אבל, כל זה תיאורטי כי איננו יודעים מתי השיא של המגמה יגיע... מי שנמצא במגמה, מצוין. מי שאיננו בה, שייהנה מריבית חסרת הסיכון בכספיות. ומי שנמצא בשורט על המדד? סימן שלא הבין את העיקרון הפשוט הבא: אגו עולה כסף.

(הגרף בוצע בעזרת פלטפורמת TradingView)

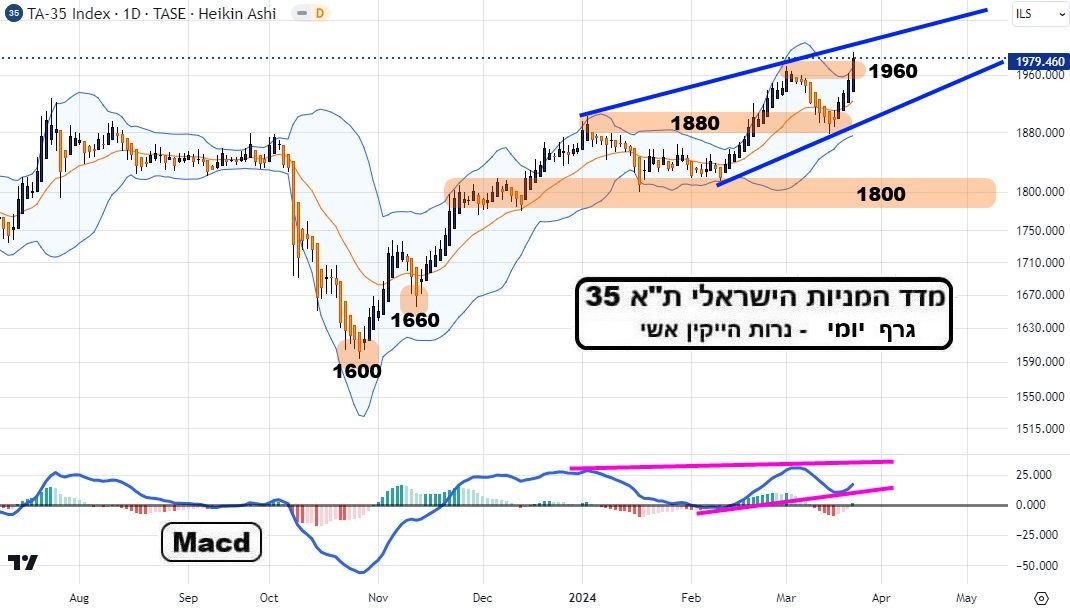

TA35

כמו שציינתי לעיל, ניתן ליצור ספר תיאוריה של התורה הטכנית מהתנהלות תנועת המחיר של מדד המניות שלנו. הרשימה במיוחד הבדיקה המדויקת להפליא והחזרה מעלה אחריה מאז ה-14-03. היופי של התנועה גם מספק לנו נקודות אחיזה ברורות לניהול הסיכונים שלנו בשוק המניות שלנו: 1880 היא רמת התמיכה-בדיקה ולכן, אזור קטיעת ההפסד לכל מי שרוצה לקבע רמה כזו.

בכלל, העלייה מ-1594 ל-1902 ייחשב לגל עולה 1 גדול, המהלך מ-1902 ועד 1814 ייחשב לגל 2 גדול, וכרגע עושים את גל 3 גדול כאשר העלייה מ-1814 לשיא של 1974 נחשב לתת-גל 1 של 3, הירידה מ-1974 ל-1880 לתת-גל 2, ומה שקורה עכשיו הוא תת-גל 3 של 3. החזק ביותר.... בכלל, אנו ממש לא רחוקים משיא כל הזמנים סביב 2080 שהיה בתחילת 2022. יחד ננצח!

אבל, וכאן האבל הגדול, ציינתי גם שייתכנו בדרך תיקונים יורדים שמטרתם העיקרית היא להקל על מצבי קניות היתר הזמניים ולתת לחלק מהשחקנים לממש ולהיכנס שוב. כמו כן, תיקונים כאלו יעזרו מאוד למי שלא השתתף במהלך מאז נובמבר (כן, יש כאלו והרבה מאוד...), לאזור אומץ ולעשות צעד פנימה במחירים סבירים ועל בסיס רמות תמיכה שנבדקו ועמדו במבחן.

אז מה קרה מאז? שום דבר משמעותי שונה מאז אותה התחלה סביב 4100 (!!) ובמיוחד מאז ה-18-01. דהיינו, המשך מגמה עולה יציבה, בזווית חדה למדי, מעל הממוצע הנע 20, ובמצב של קניות יתר די קיצוניים מאז ה-27-11-2023 (!). יחד עם סנטימנט חיובי שעובר ושובר שיאים במהות המספרית ובאורך הזמן שהוא מחזיק מעמד.

כל זה כאשר השוק ניזון כל פעם ממשהו אחר כסיבה לעליות מחודשות, אבל, בעיקר, עקב שתי תופעות חוזרות ונשנות: דחיפה של מניות ה-AI (בעיקר רכיבים) יחד עם דוחות ממש טובים בחלק הטכנולוגי התומך (מטא), והאמונה המתמדת שהפד יעשה פיבוט להורדת הריבית. כל זה עם גיבוי של נזילות עצומה ומצב של Financial Conditions מן ה"משוחררים" ביותר מאז 2021.

האם זה יכול להימשך כך עד 6000 ללא הפסקה מתודית (המדד עומד כרגע סביב 5250)? זה לא סביר אבל זה בהחלט ייתכן. במצב של תקופה רגילה, הסיכוי לעוד כ-14% עלייה, מעל ה-28% שכבר הושגו (מאז נובמבר 2023), וזאת ללא תיקון יורד של כ-10% באמצע, היה נחשב לכמעט בלתי אפשרי. אבל, כאשר הממשל עומד לפני בחירות והוא נראה כמפסיד בהן כרגע, אין להוציא כל מניפולציה שיווקית על מנת לתת תחושה טובה לציבור. הן על ידי הצד הפיסקאלי והן על ידי רמיזה לבנק המרכזי שזה מה שכדאי לעשות.

בהקשר הזה נשאל: למה צריך להוריד ריבית כאשר כל הכלכלנים, כולל חלק מאלו של הפד עצמו, אומרים לנו שהכלכלה האמריקאי נמצאת בשיווי משקל מופלא (Goldilocks)? ממתי הבנק המרכזי מוריד ריבית כאשר אין סיבה משברית לכך? והנה, זה בדיוק מה שאומרים לנו ראשי הפד שיעשו מיוני השנה. ועוד אחרי נתוני אינפלציה שמרימים ראש...

ואחרי שאמרנו את כל זה, חייבים לציין את החולשה בחלק מ-7 המופלאות, המשבר בנדל"ן המסחרי, סין הקורסת, אירופה במיתון, והביטקוין-זהב המצביעים על חוסר יציבות במערכת. כרגע, התשואה של האג"ח הממשלתי האמריקאי ל-10% עומדת על 4.21%, המהווה עלייה דרמטית למי שחייב לחדש את המימון שלו ממה שהיה סגור על פי התשואות שלפני 2022. ויש די הרבה פרטיים וחברות כאלו. בינתיים, כל הסיבות הטובות האלו לירידות לא גובשו למעשה שלילי בשווקים. ולו הקטן ביותר...

אסיים פרק זה ואומר שוב, כמו קאטו הזקן, כאשר הוא היה מתעקש בדרישתו לחרב את קרטגו: המקרו, המיקרו, ובמיוחד מה שאתם חושבים עליהם ומה שאתם חושבים שצריך לקרות כתוצאה מהם, כל אלו אינם שווים כקליפת השום במידה והמגמה במחיר מתנגדת לדעה זו. ניהול הסיכונים חייב להתבסס על מה שקורה בפועל! גם אם מה שאנו רואים נראה כחיזיון עוועים שאין בו הגיון פונדמנטלי או-ו טכני.

שוק המניות שלנו ממשיך להפתיע אותי, ובגדול.

לא על ידי זה שהוא עולה. כאן, בניגוד למה שקורה בוול-סטריט, יש דווקא הרבה היגיון פונדמנטלי וטכני בעניין. כמו שאנו כותבים באתר כבר כמה זמן, כל הסיבות לחידוש העליות מתקיימות בימים אלו: אווירה של שגרה אלימה אבל יציבה בדרום, התכתשויות כואבות בצפון מבלי שתהיה התדרדרות לעימות חזיתי כולל (שאף אחד אינו מעוניין בו כרגע, ובמיוחד לא איראן העוסקת בהמשך פיתוח הפצצה בשקט...), ועמידה איתנה של רוב פרמטרי הכלכלה הישראלית חוץ מהגירעון שימומן על ידי גידול קטן בחוב-תוצר מצוין. תוסיפו לכך מחירים זולים יחסית של המניות ופער היסטורי של ביצועי חסר מול ארה"ב, וקיבלתם מתכון למגמה החיובית המתקיימת אצלנו.

אז ממה הופתעתי? מהיופי הטכני של ביצועי המשימה.

מאז תחתית המלחמה, אנו חוזים בהתקדמות שהינה פשוט יוצאת מספרי התורה הטכנית כאשר המהלך העולה האחרון נעשה אחרי פריצה ובדיקה של הפריצה ב-1880, בצורה מדויקת ממש. ולא רק המחיר עונה על דרישות הטכני: גם המומנטום והסנטימנט. בקיצור, נירוונה הונית. כל עוד התנאים המקומיים שציינתי כאן יתקיימו, וכל עוד וול-סטריט תמשיך להדהים, אני חושב שנמשיך לראות את המשך תצוגת התכלית הטכנית החיובית בבורסה המקומית שלנו.

ועכשיו, הבה נראה איך כל זה נראה בגרפים של המדדים...

(הגרף בוצע בעזרת פלטפורמת TradingView)

S&P500

חברים יקרים: כל מילה מיותרת מעל הברור מאליו: כל עוד המדד נמצא מעל הממוצע הנע 20 שלו המגמה החיובית המהירה בתוקף. כל השאר ספרות זולה. אם וכאשר הממוצע יישבר מטה, אזי, ורק אז, יש לבחון את התנהלות השיאים והשפלים של התנועה ואיך המומנטום מקבל זאת.

אני יכול לציין כרגע את רמות ה-Fibonacci לתיקון טכני יורד אפשרי (עבור העלייה מנובמבר 2023), כקנה מידה לעתיד: שליש: 4820, חצי: 4684, ושני שליש: 4549. אבל, כל זה תיאורטי כי איננו יודעים מתי השיא של המגמה יגיע... מי שנמצא במגמה, מצוין. מי שאיננו בה, שייהנה מריבית חסרת הסיכון בכספיות. ומי שנמצא בשורט על המדד? סימן שלא הבין את העיקרון הפשוט הבא: אגו עולה כסף.

(הגרף בוצע בעזרת פלטפורמת TradingView)

TA35

כמו שציינתי לעיל, ניתן ליצור ספר תיאוריה של התורה הטכנית מהתנהלות תנועת המחיר של מדד המניות שלנו. הרשימה במיוחד הבדיקה המדויקת להפליא והחזרה מעלה אחריה מאז ה-14-03. היופי של התנועה גם מספק לנו נקודות אחיזה ברורות לניהול הסיכונים שלנו בשוק המניות שלנו: 1880 היא רמת התמיכה-בדיקה ולכן, אזור קטיעת ההפסד לכל מי שרוצה לקבע רמה כזו.

בכלל, העלייה מ-1594 ל-1902 ייחשב לגל עולה 1 גדול, המהלך מ-1902 ועד 1814 ייחשב לגל 2 גדול, וכרגע עושים את גל 3 גדול כאשר העלייה מ-1814 לשיא של 1974 נחשב לתת-גל 1 של 3, הירידה מ-1974 ל-1880 לתת-גל 2, ומה שקורה עכשיו הוא תת-גל 3 של 3. החזק ביותר.... בכלל, אנו ממש לא רחוקים משיא כל הזמנים סביב 2080 שהיה בתחילת 2022. יחד ננצח!

איור פאנדר אילוסטרציה AI

איור פאנדר אילוסטרציה AI